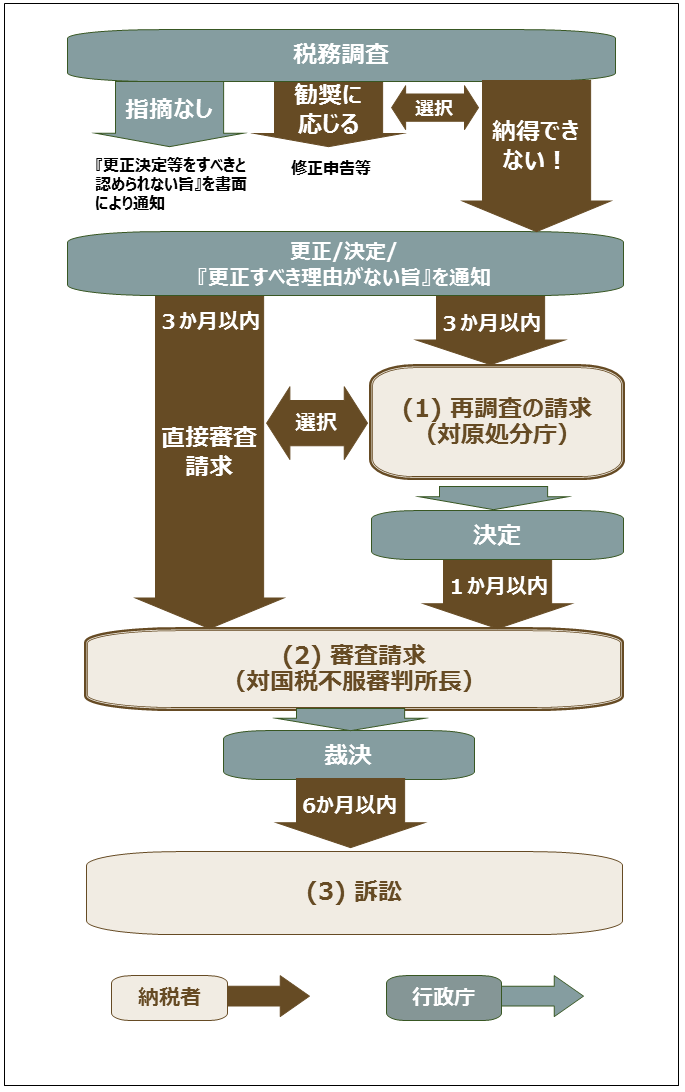

【納得できない!】理不尽な税務調査に対抗する3つの手段

審査請求の流れ

通常は税務調査の中で双方の着地点を見つけることになりますが、どうしても納得できないときは3つの対抗手段が納税者の権利として認められています。

税務調査の結果にご納得できない場合は、国税不服審判所への審査請求もご対応いたします。

豊富な税法知識と、論理的思考を徹底的に訓練されてきた所長にお任せください。

容易には税務署に屈しないのが、おさだ税理士事務所です。

(1)再調査の請求(期間:平均3か月)

平成26年の改正により、従前の「異議申立て」から「再調査の請求」に改められました。対原処分庁に対して行うものですが、本改定により、直接(2)の審査請求を上位機関である国税不服審判所へできることになりました。利便性と期間短縮に配慮されたものですが、ここに思わぬ落とし穴が?!

(1)税務署⇒(2)国税庁⇒(3)国と上位機関で争うということは、それだけ国側のレベルとメンツも上がるということです。訴訟で敗れた場合は、判例としてその後の係争の判断基準となりますから、それこそ「国の威信」を賭けてきます。

(2)の直接請求制度が出来ましたが、引き続き(1)で、まずは税務署レベルで争うのが得策と弊事務所では考えます。

(2)審査請求(期間:平均10か月)

原処分庁である国税庁からの独立性が高い国税不服審判所に、その裁決を委ねます。こちらも平成26年に改正がありました。なかでも、原処分庁から提出された物件の閲覧や、書類の写しの交付を審査請求人(納税者)ができるようになり、利便性が高まりました。 でも、ここでもやはり落とし穴が?!

同時に、処分庁による閲覧や複写まで認められた為、税務訴訟の際に納税者にとってデメリットにもなります。今までは、審判官が収集した資料は審判官の判断材料としてのみ使用されましたが、改正後は、原処分庁の根拠資料としても使用されます。

請求手数料は不要。代理人として税理士を選任することができます。

審査請求の約10%の案件において、請求人の主張が認められています。

(3)税務訴訟

裁決があった後の処分に、まだ納得がいかないときは、裁判所に訴訟を提起することができます。

訴訟費用や弁護士報酬、税理士報酬など諸費用がかかり、また係争期間も数年になることから、まずは(2)の審査請求まででケリを着けたいものです。

(前へ) 【簡単】これさえ押さえておけば税務調査なんて怖くない! (前へ) 【簡単】これさえ押さえておけば税務調査なんて怖くない! |